このページでは、こんな疑問を解消します。

本記事の信頼性

・本記事を書いている筆者は投資歴4年です。

・現在は夫婦で約1500万円運用中。

・つみたてNISA、iDeCo、個別株(日本株)に投資しています。

投資におけるリスクとは:定義と種類

「リスク」・・・投資した資産の価値が変動する振れ幅のことです。

投資は配当や利益を得て資産を増やすための有効な手段ですが、リスクが常に存在します。

そのため投資家はリスクをきちんと理解し、適切に対処するための心構え・戦略を備えておくことが必要です。

投資において考えられる主なリスクの種類は以下の通りです。

投資におけるリスクの種類

①市場リスク

②企業リスク

③金利リスク

④流動性リスク

⑤信用リスク

順番に詳しく解説していきます。

リスクの種類①:市場リスク

市場リスクとは、市場全体の相場の変動によって引き起こされるリスクを指します。

株価や債券価格の変動、為替レートの変動などがその例です。市場リスクは特定の企業や産業の特性に依存せず、市場全体の状況によって影響を受けます。

リスクの種類②:企業リスク

企業リスクとは、特定の企業や産業の業績や経営によって引き起こされるリスクを指します。

たとえば、企業の業績不振、経営陣の変更、競合他社の動向などが含まれます。

リスクの種類③:金利リスク

金利リスクとは、金利の変動によって引き起こされるリスクです。

特に債券投資において重要であり、金利が上昇すると債券価格が下落し、金利が下落すると債券価格が上昇します。

リスクの種類④:流動性リスク

流動性リスクとは、資産を売却する際に市場での取引が難しい場合に生じるリスクです。

たとえば売買の注文が極端に少ない銘柄(=流動性の低い資産)の場合、株式を売却しようとしても希望価格より低い価格でしか売れなかったり、そもそも買い手が現れずなかなか売れない…という状況になりかねない、ということです。

リスクの種類⑤:信用リスク

信用リスクとは、債券やローンなどの債務証券を発行する企業や政府が債務不履行に陥るリスクです。

債券そのものの信用力が低下すると、それに伴い債券価格が下落してしまうリスクがあります。

投資におけるリターンとは

投資における「リターン」・・・投資から得られる利益・収益のことです。

投資におけるリターンは、具体的に下記のようなものが挙げられます。

投資におけるリターンの種類

①キャピタルゲイン

②配当金

③利息

④再投資による成長

順番に詳しく解説します。

投資におけるリターン①:キャピタルゲイン(資本利得)

キャピタルゲインとは、資産の売買によって得られる利益です。

たとえば、株式や不動産を購入してその価格が上昇し、売却した場合の利益がキャピタルゲイン(資本利得)となります。

投資におけるリターン②:配当金

配当金とは、株式や債券などの投資から得られる定期的な支払いです。

企業が利益を出した場合、企業は株主に対して配当金を支払うことがあります。また債券の場合は、利息が支払われることがあります。

投資におけるリターン③:利息収入

利息収入とは、銀行預金や債券などの投資から得られる利息のことです。

利息は投資した金額に対して一定の利率で支払われます。

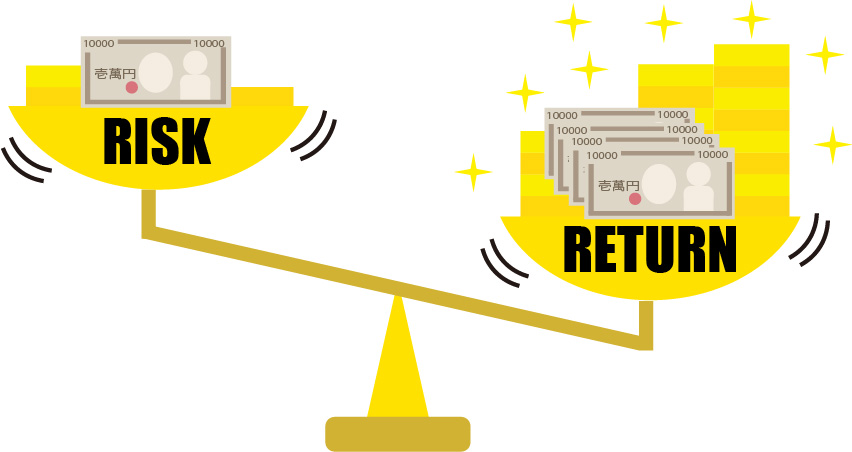

リスクとリターンの関係

リスクとリターンは比例する

投資において、リスクとリターンは基本的に比例関係にあります。

つまり、高いリスクを取ることで高いリターンを期待することができますが、その反面、損失が大きくなる危険性も高くなります。逆に、低いリスクを取る場合は元本割れの危険性は抑えられますが、その分低いリターンしか期待できません。

そのため、「リスクはほとんど無いけど儲かります!」といった甘い話は信じない方が良いでしょう。投資においては、リターンが多いとそれだけリスクもあるのが鉄則です。高リスク=高リターンであり、低リスク=低リターンであることは頭にいれておきましょう。

リスクとリターンのバランスの重要性

投資をする際は、自分のリスク許容度や投資目的に応じてリスクとリターンのバランスを考える必要があります。

「リスクをある程度とっても大丈夫だから高いリターンを期待したい」という場合はリスクの高い商品に投資することが適切ですし、逆に「絶対に元本割れしたくない」などリスクを最小限に抑えたい場合はリスクの低い商品に投資することが適しています。

投資の目的やリスクの許容度は人によってさまざまです。

自分にとってどの程度リスクを取ると心地よい投資ができるのかをしっかりと見極めた上で、バランスを取りながら商品を選んでいくと良いでしょう。

投資を成功させるための戦略

リスクヘッジについて考えよう

リスクヘッジとは、起こりうるリスクを予測して、被害をできるだけ抑えるよう対策を立てて備えることです。

リスクヘッジの方法は以下の通りです。

リスクヘッジの方法

①投資先(銘柄)の分散

②投資するタイミングの分散

③長期保有

順番に詳しく解説します。

リスクヘッジの方法①:投資先(銘柄)の分散

たとえばひとつの株式に絞って全額投資した場合、その会社の業績が良く株価が上がっていく時は万々歳ですが、逆に株価が大きく下落してしまうと、一気に資産が減ってしまう恐れがあります。

そのため複数の銘柄に分散して投資することで、ある銘柄が下落しても、別の銘柄でその損失をカバーすることが期待できます。

このとき、会社だけでなく業界も分散させたほうが良いことに注意が必要です。

たとえば航空系にしぼって複数の会社に投資していた場合、コロナショックのように航空系の業界全体が大打撃を受けた際にダメージが相当大きくなるのは想像できますよね。

そのため銘柄を選ぶ際は、会社だけでなく業種も分散させると良いでしょう。

リスクヘッジの方法②:投資するタイミングの分散

銘柄だけでなく、タイミングを分散させることも重要です。

一度に資金を全額投資すると、株価が値下がりして底の状態だったら良いですが、もしかすると購入時は高い相場で購入後にどんどん下落してしまう可能性もあります。

そのため一度に投資するよりも、数回に分けて投資したり、毎月つみたてる投資方法を選ぶなど、タイミングを分散させることでリスクを抑えることができます。

リスクヘッジの方法③:長期保有

投資を始めると、株価の上下が気になって、毎日、なんなら数分・数十分ごとにチャートを凝視してしまう人も少なくないでしょう。

もちろん相場を把握するにあたって、株価を見ることは大切ですが、短期的な視点だけでなく、数年後、数十年後といった長期的な視点をもって運用していくと、一時的な下落に左右されず変動リスクが小さくなる傾向があります。

誰しもが資産を増やすために投資しているので、株価が下落するとショックを受けてしまいますが、あまり短期的な変動にとらわれず、余裕をもって長い目で見ていく心構えも大切です。

まとめ

リスクとリターンについてしっかりと理解し、リスクヘッジを適切に行うことで長期的な資産形成を目指すことができます。

分散投資・長期保有するなら、非課税で毎月つみたてられる新NISAが最適◎

新NISAの制度がわからないひとは新NISAって何?2024年スタートの新制度をわかりやすく解説!にて詳しく説明しています。

まだ口座を開設していない人はネットで簡単に申し込めるので、いますぐ口座開設して投資デビューしてみましょう!